russell 2000

Индекс Russell 2000, на котором торгуются некоторые из самых рискованных акций на рынке, демонстрирует рост, и ряд стратегов Уолл-стрит утверждают, что ралли только начинается

- 12 сентября 2025, 15:12

- |

Investing.com — Индекс Russell 2000, на котором торгуются некоторые из самых рискованных акций на рынке, демонстрирует рост, и ряд стратегов Уолл-стрит утверждают, что ралли только начинается, сообщает Bloomberg.

Индекс акций компаний с малой капитализацией подскочил почти на 10% с конца июля, удвоив рост индекса S&P 500. Аналитики ожидают, что в следующем году динамика роста продолжится. Они прогнозируют потенциал роста индекса Russell 2000 на 20%, в то время как S&P 500 ожидает рост на 11%.

Аналитики ожидают, что бычий рынок акций США, поддерживаемый пока в основном компаниями с высокой капитализацией, распространится и на более мелкие компании, поскольку смягчение политики ФРС поддерживает по-прежнему сильную экономику.

«Эти компании наиболее чувствительны к экономике США», — заявил Майкл Каспер, старший аналитик Bloomberg Intelligence по стратегическому планированию рынка акций США, отметив, что снижение процентных ставок может стать тем катализатором, который обеспечит сектору дополнительную поддержку со стороны Уолл-стрит. «Внезапно консенсус начал проявлять симпатию к компаниям с малой капитализацией».

( Читать дальше )

- комментировать

- 294 | ★1

- Комментарии ( 5 )

Индекс Dow Jones

- 27 июня 2025, 10:09

- |

DJIA (Dow Jones Industrial Average) – самый неудачный и бесполезный индекс, всего 30 “голубых фишек”. S&P 500, напротив, – это большой срез американской экономики, взвешивает акции по размеру и включает дивиденды.

Но Чарльз Доу и Эдвард Джонс дали людям простую и понятные возможность понимать, растет или падает фондовый рынок. Конечно, 30 акций — этого мало, чтобы «видеть» рынок. Логично добавить еще акций и взвешивать их по рыночной капитализации.

Сейчас анализировать рынок США мне позволяет S&P 500 для США, а если разбираться, что происходит на рынках во всем мире — то MSCI World Index. Если нужно посмотреть еще шире, то беру индекс, включающий компании малой капитализации Russell 2000.

Инвестору важно сравнивать свои инвестиции с рынком, с широким рынком. DJIA тут бесполезен, потому что большая часть долгосрочной доходности акций – это сложный процент реинвестирования дивидендов.

Также инвестору важно ориентироваться на индекс, как на план для своего портфеля, а использование DJIA для этой цели сделает ваш портфель сильно недиверсифицированным.

( Читать дальше )

Рынок США сильно качает. Как на этом заработать

- 05 марта 2025, 14:58

- |

Геополитика влияет на рынки по обе стороны океана. Индексы США теряют до 10% от недавних пиков и локально выглядят дёшево. Посмотрим на динамику S&P 500 и NASDAQ 100 и наметим самые вероятные сценарии.

Торговые войны и геополитика

В пятницу на фоне скандальной встречи в Белом доме индексы США были особенно подвижны. S&P 500 и NASDAQ 100, падавшие в четверг, по итогам перепалки рванули вверх на 1,5–3%, но на этой неделе откатились обратно.

Украинская тема не изменила общей картины. Индексы США в состоянии коррекции уже две недели из-за страхов по поводу большой торговой войны. Дональд Трамп ввёл пошлины на товары из Китая, Канады и Мексики.

До этого рынок США падал на фоне запуска в КНР моделей искусственного интеллекта DeepSeek и QWEN, не уступающих американским нейросетям. Это вызвало эйфорию на торгах в Гонконге и просадку в Нью-Йорке. Рынок ждёт, что США и Китай приступят к более масштабной схватке.

Рынок падает на эмоциях

Для инвесторов в США конфликт вокруг Украины — это важная, но не основная тема. Скандал в Белом доме и раскол между Вашингтоном и Европой был воспринят как эпизод в плотном потоке новостей, связанных с Трампом.

( Читать дальше )

Два новых фьючерса на США. Что в них интересного

- 25 марта 2024, 15:41

- |

Московская биржа анонсировала запуск двух новых контрактов на Америку. Один будет отслеживать динамику Dow Jones, старейшего в мире индекса акций, второй — индекса малых компаний США Russell 2000.

Фьючерс на Dow Jones

Его механизм подобен тому, что использован в других контрактах на топовые зарубежные индексы. Это расчётный фьючерс, цена которого следует за ценой акций фонда (ETF) на индекс, а не сам индекс.

Мосбиржа копирует динамику популярного за рубежом биржевого фонда DIA. Его полное название — SPDR Dow Jones Industrial Average ETF Trust. На рынке США он входит в топ-50 фондов по размеру активов.

Это единственный ETF на индекс Dow Jones, поэтому доступ к фьючерсу можно назвать эксклюзивом. В России теперь можно торговать старейшим индексом США.

Что входит в Dow Jones

Поскольку фьючерс следует за ценой акций фонда DIA, то его условный портфель будет ровно таким же, как у этого ETF. Это виртуальная корзина из топ-30 акций США, преимущественно из реальных секторов.

( Читать дальше )

Мои медвежьи взгляды на рынок США

- 02 ноября 2023, 16:29

- |

На своём закрытом канале ABTRUSTOPSEC я достаточно подробно описывал, почему я по медвежьи смотрю на рынок акций в США, и это объясняет достаточно большую экспозицию золота в моих портфелях. Сегодня я хочу опубликовать ещё несколько интересных фактов, подтверждающих мою позицию в этом вопросе.

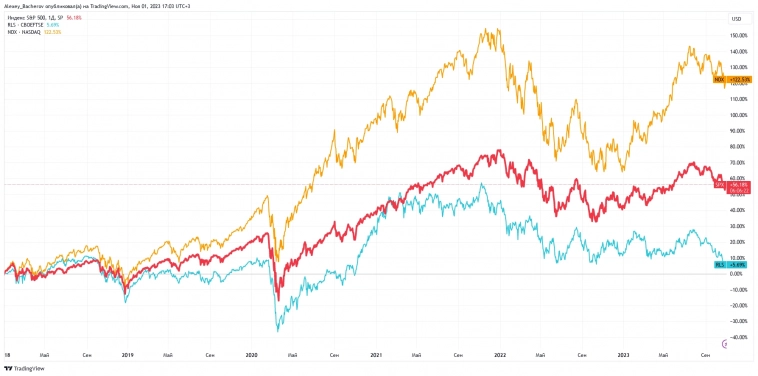

На данном графике представлены три популярные индекса: NASDAQ, SP500 и RUSSELL 2000, несложно увидеть, что большая часть роста Американского рынка приходится на высокотехнологичный сектор, в то время как широкий рынок, представленный RUSSELL 2000, вернулся к значениям 5-ти летней давности.

( Читать дальше )

✅RUSSELL 2000

- 14 апреля 2023, 10:38

- |

Сегодня на планёрке затронули тему второго эшелона. Давно я его не смотрел. Глобальный медвежий цикл идет по плану: t.me/TerritoryofTrading/3943

Более локально отчетливо заметно зигзагообразный характер отскока. Фактически именно это указывает на продолжение снижения. Пока идет формирование волны x, ожидаю у после завершения коррекции.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал